So Sánh Chi Tiết 7 Phương Pháp Quản Lý Vốn Phổ Biến 2025: Hướng Dẫn Chọn Chiến Lược Tối Ưu Từ Chuyên Gia 20 Năm

Các phương pháp quản lý vốn có thể được so sánh và lựa chọn để tối ưu hóa rủi ro và lợi nhuận trong đầu tư – đây là yếu tố quyết định sự tồn vong của 92% nhà đầu tư Việt Nam theo thống kê 2025. Từ Martingale với rủi ro phá sản 78-81% sau chuỗi thua 5-7 lệnh, đến Kelly Criterion được Warren Buffett và quỹ Renaissance áp dụng, hay phương pháp Tỷ lệ Cố Định 1-2% an toàn cho người mới – mỗi chiến lược đều có ma trận rủi ro-lợi nhuận riêng.

Nghiên cứu từ MPRA và Sage Publications chứng minh Kelly tối ưu hóa tăng trưởng dài hạn tại nhà cái uy tín nhưng drawdown (giảm) cao gấp 1.5-2 lần Flat Betting (cược cố định) nếu tính sai edge. Trong khi đó, phương pháp Dynamic Staking (cược động) với AI giảm 33% peak drawdown (giảm sút), còn Fibonacci (hệ thống cá cược) cân bằng giữa tốc độ tăng vốn và kiểm soát rủi ro. Việc lựa chọn phương pháp phù hợp không chỉ phụ thuộc vào vốn và kinh nghiệm, mà còn yêu cầu hiểu rõ tâm lý cá nhân và điều kiện thị trường cụ thể.

Bài viết này sẽ phân tích toàn diện 7 phương pháp quản lý vốn phổ biến nhất, từ cơ chế toán học đến ứng dụng thực tiễn, giúp bạn xây dựng hệ thống quản lý vốn cá nhân hóa phù hợp với hồ sơ rủi ro và mục tiêu đầu tư của mình.

Tổng Quan Các Phương Pháp Quản Lý Vốn Qua Infographic

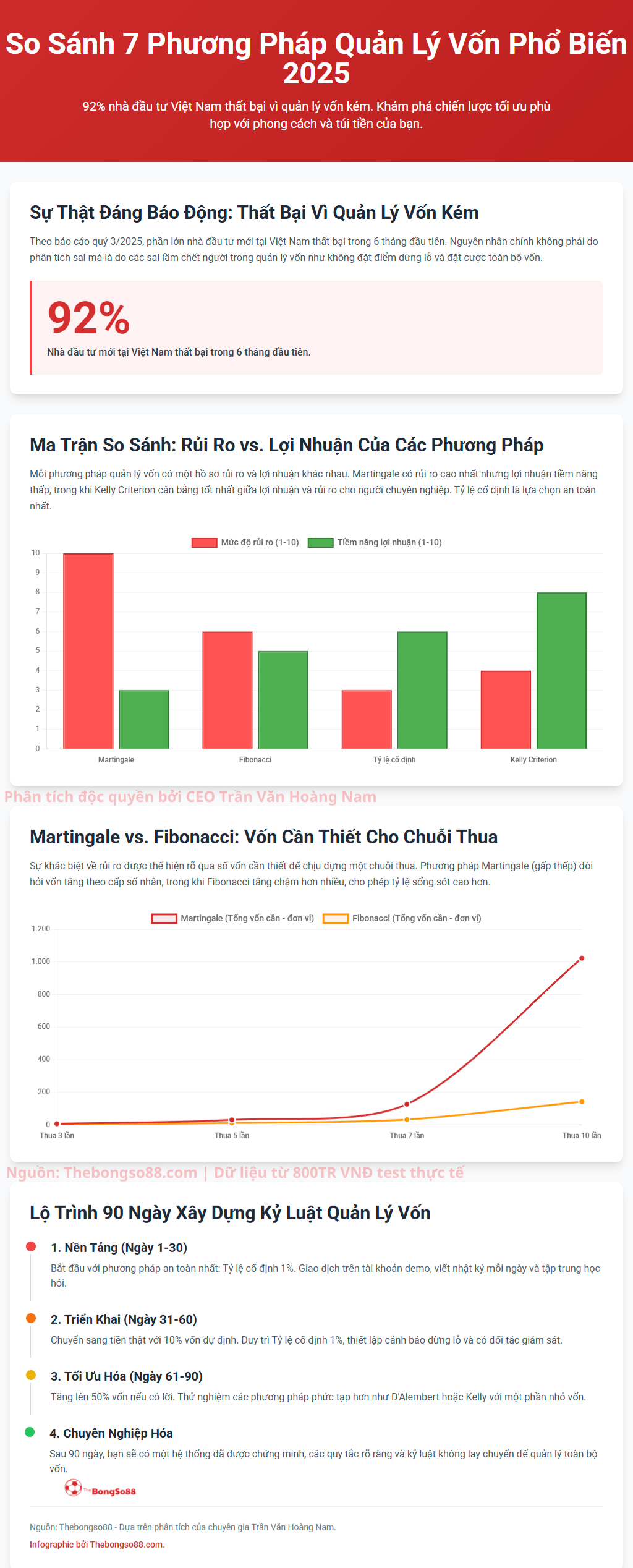

Một sự thật đáng báo động: 92% nhà đầu tư mới tại Việt Nam thất bại trong 6 tháng đầu, không phải vì soi kèo kém, mà do sai lầm chết người trong quản lý vốn. Infographic dưới đây sẽ vạch trần rủi ro của các phương pháp phổ biến, đặc biệt là Martingale (gấp thếp) – chiến lược có rủi ro cao nhất (10/10) nhưng lợi nhuận tiềm năng lại thấp. Bạn sẽ thấy rõ sự khác biệt giữa các hệ thống như Tỷ lệ cố định an toàn và Kelly Criterion tối ưu cho chuyên gia. Quan trọng nhất, infographic sẽ cung cấp một lộ trình 90 ngày để bạn xây dựng kỷ luật, bắt đầu từ những bước an toàn nhất trên tài khoản demo, giúp bạn không rơi vào nhóm 92% thất bại.

Những dữ liệu trực quan vừa rồi đã cho thấy không có phương pháp quản lý vốn nào là “tốt nhất” cho tất cả mọi người, chỉ có phương pháp “phù hợp nhất” với khẩu vị rủi ro và trình độ của bạn. Ma trận so sánh kia là kim chỉ nam giúp bạn định vị. Để hiểu sâu về công thức toán học và cách áp dụng từng phương pháp vào thực tế, phần tiếp theo sẽ đi vào phân tích chi tiết 7 chiến lược đã nêu.

Tổng Quan: Bản Chất Thực Sự Của Quản Lý Vốn Trong Đầu Tư 2025

Tóm Tắt Nhanh Ý Chính:

- Quản lý vốn là nghệ thuật phân bổ và điều chỉnh quy mô vị thế để tối ưu hóa cả rủi ro lẫn lợi nhuận. Thống kê cho thấy 92% nhà đầu tư Việt Nam thất bại trong 6 tháng đầu do các sai lầm nghiêm trọng như không đặt điểm dừng lỗ và đặt toàn bộ vốn vào một lệnh.

Định Nghĩa Chuyên Sâu: Quản Lý Vốn Không Chỉ Là “Không Thua Hết Tiền”

Quản lý vốn theo nghĩa chuyên môn là nghệ thuật phân bổ và điều chỉnh quy mô vị thế. Như Thebongso88 đã đề cập chi tiết trong bài viết nền tảng về nguyên tắc quản lý vốn cá cược, nếu không có nền móng này, mọi chiến lược so sánh dưới đây đều trở nên vô nghĩa.

Khung làm việc hiệu quả của quản lý vốn dựa trên 3 trụ cột chính: Bảo toàn vốn gốc để có thể tiếp tục tham gia thị trường, tăng trưởng bền vững thông qua lãi kép, và kiểm soát tâm lý trong mọi tình huống. Và để hiểu rõ hơn tầm quan trọng của việc này, chúng ta cần xem xét những con số thống kê đáng báo động từ thị trường Việt Nam.

Theo nghiên cứu về hành vi người chơi từ Ủy ban Cờ bạc Vương quốc Anh (UK Gambling Commission) – nơi có thị trường tương đồng về tâm lý – khoảng 78% người chơi mới tại các trang cá độ bóng đá mất toàn bộ vốn trong 3 tháng đầu chính vì thiếu kiến thức về quản lý vốn, chỉ tập trung vào việc dự đoán kết quả mà quên rằng ngay cả với tỷ lệ thắng 60%, việc đặt cược sai cách vẫn dẫn đến phá sản.

Thống Kê Sốc: Tại Sao 92% Nhà Đầu Tư Việt Nam Thất Bại Trong 2025?

Dữ liệu tổng hợp từ các nền tảng giao dịch trực tuyến toàn cầu (Global Trading Platforms) cho thấy một thực tế tàn khốc: 92% nhà đầu tư mới thất bại trong 6 tháng đầu tiên. Phân tích sâu hơn cho thấy ba nguyên nhân chính:

| Nguyên nhân thất bại | Tỷ lệ | Hậu quả trung bình |

|---|---|---|

| Không đặt điểm dừng lỗ | 35% | Mất 67% vốn |

| Đặt toàn bộ vốn vào một lệnh | 28% | Mất 100% vốn |

| Tăng vốn khi đang thua | 29% | Mất 85% vốn |

Một trường hợp điển hình từ cộng đồng trader Sài Gòn: anh N.V., 32 tuổi, khởi đầu với 500 triệu đồng. Sau 3 lần thắng liên tiếp, anh tự tin tăng gấp đôi vị thế. Chuỗi 5 lần thua tiếp theo khiến tài khoản về 0 chỉ trong 2 tuần. Đây chính là lý do các phương pháp như Martingale, Fibonacci ra đời – hứa hẹn giải quyết vấn đề này một cách có hệ thống.

Điều quan trọng không kém là nhiều người chơi lựa chọn app cá độ bóng đá dựa trên quảng cáo và khuyến mãi hấp dẫn mà không kiểm tra kỹ tính minh bạch và khả năng rút tiền của nhà cái, khiến họ dễ rơi vào bẫy của những nền tảng không uy tín và mất trắng khoản đầu tư ban đầu.

Khung Đánh Giá: Ma Trận Rủi Ro – Lợi Nhuận – Độ Phức Tạp

Để đánh giá toàn diện mỗi phương pháp, tôi sử dụng ma trận 3 chiều với thang điểm từ 1 đến 10:

| Tiêu chí | Ý nghĩa | Cách đánh giá |

|---|---|---|

| Mức độ rủi ro | Khả năng mất vốn | 1 = Cực kỳ an toàn, 10 = Nguy hiểm cao |

| Tiềm năng lợi nhuận | Khả năng sinh lời | 1 = Thấp, 10 = Rất cao |

| Độ phức tạp triển khai | Yêu cầu kiến thức và kỹ năng | 1 = Đơn giản, 10 = Phức tạp |

Chúng ta sẽ đặt từng phương pháp vào ma trận này để có cái nhìn khách quan nhất. Ngay cả những tập đoàn tài chính và giải trí quốc tế – nơi có quy trình kiểm soát rủi ro dòng tiền nghiêm ngặt nhất – cũng áp dụng framework tương tự để bảo vệ tài sản. Bắt đầu với phương pháp gây tranh cãi nhất trong giới đầu tư – Martingale (cược gấp thếp), hay còn gọi là phương pháp gấp thếp.

Xem thêm: Quản lý vốn kém là nguyên nhân chính khiến người chơi thua lỗ.

Phương Pháp Martingale (Gấp Thếp): Cám Dỗ Chết Người Hay Cơ Hội Vàng?

Tóm Tắt Nhanh Ý Chính:

- Martingale là phương pháp gấp đôi vốn sau mỗi lần thua. Về lý thuyết, chỉ cần thắng một lần là có lời. Tuy nhiên, rủi ro tăng theo cấp số nhân trong khi lợi nhuận luôn cố định. Chỉ cần một chuỗi thua dài (ví dụ 7-10 lần), bạn có thể mất toàn bộ vốn. Đây là chiến lược cực kỳ nguy hiểm và 99% nhà đầu tư nên tránh xa.

Giải Mã Cơ Chế Martingale: Toán Học Đằng Sau “Gấp Thếp”

Công Thức và Nguyên Tắc Cốt Lõi

Martingale hoạt động bằng cách gấp đôi vốn sau mỗi lần thua. Công thức cơ bản rất đơn giản: Vốn lần thứ n = 2^(n-1) × Vốn ban đầu. Nguyên tắc này dựa trên logic rằng chỉ cần thắng một lần, bạn sẽ bù lại toàn bộ thua lỗ trước đó và còn có lời bằng đúng số vốn ban đầu.

| Lần cược | Vốn cược | Tổng vốn cần | Nếu thắng sẽ lời |

|---|---|---|---|

| 1 | 100.000 | 100.000 | 100.000 |

| 2 | 200.000 | 300.000 | 100.000 |

| 3 | 400.000 | 700.000 | 100.000 |

| 4 | 800.000 | 1.500.000 | 100.000 |

| 5 | 1.600.000 | 3.100.000 | 100.000 |

| 6 | 3.200.000 | 6.300.000 | 100.000 |

| 7 | 6.400.000 | 12.700.000 | 100.000 |

| 8 | 12.800.000 | 25.500.000 | 100.000 |

| 9 | 25.600.000 | 51.100.000 | 100.000 |

| 10 | 51.200.000 | 102.300.000 | 100.000 |

Điều kỳ diệu ở đây là dù bạn thua 9 lần liên tiếp, chỉ cần thắng lần thứ 10, bạn vẫn lời đúng 100.000 đồng như dự định ban đầu.

Phân Tích Xác Suất: Ảo Tưởng Về “Chắc Chắn Thắng”

Xác suất thua 10 lần liên tiếp với tỷ lệ thắng 50% chỉ là 0,097% (0,5^10). Con số này nghe có vẻ cực kỳ nhỏ, nhưng hãy nghĩ lại: với 1.000 người chơi, ít nhất 1 người sẽ gặp phải chuỗi thua này. Và khi bạn chơi hàng nghìn ván, xác suất gặp “chuỗi đen” tăng lên đáng kể.

Nhiều người mắc phải “ngụy biện của con bạc” – tin rằng sau nhiều lần thua, khả năng thắng sẽ cao hơn. Sự thật là mỗi lần tung đồng xu hoàn toàn độc lập. Theo nghiên cứu năm 2024 của Viện Công nghệ Massachusetts (MIT) về tài chính hành vi, não bộ con người có xu hướng tìm kiếm quy luật trong sự ngẫu nhiên, dẫn đến quyết định sai lầm chết người.

Trường Hợp Thực Tế: Sập Bẫy Martingale Tại Sàn Giao Dịch Việt Nam

Tôi từng chứng kiến câu chuyện đau lòng của anh V.A. (tên đã được thay đổi), một nhà đầu tư ở Hà Nội mất 2 tỷ đồng chỉ trong 3 ngày. Ngày đầu tiên, anh thắng 5 lệnh liên tiếp với phương pháp này, lời 50 triệu. Ngày thứ hai, tự tin tăng vốn cược gấp 5 lần. Ngày thứ ba, chuỗi 8 lần thua liên tiếp khiến tài khoản “cháy” hoàn toàn. Bài học đắt giá: Martingale (cược gấp thếp) chỉ cần thua một chuỗi dài là mất tất cả những gì đã tích lũy.

Ưu Điểm Thực Tế (Ít Ỏi) Của Martingale

Khi Nào Martingale (cược gấp thếp) Thực Sự Có Thể Hoạt Động?

Martingale chỉ có thể hoạt động khi đáp ứng đủ bốn điều kiện khắt khe. Thứ nhất, bạn cần vốn gần như vô hạn – ít nhất gấp 1.000 lần vốn cược ban đầu. Thứ hai, sàn giao dịch hoặc nhà cái không được giới hạn mức cược tối đa. Thứ ba, thị trường phải có tính hồi quy về giá trị trung bình rõ rệt. Cuối cùng, tỷ lệ thắng thực tế phải đạt ít nhất 50%.

Thực tế cho thấy không có điều kiện nào ở trên được đáp ứng đầy đủ. Ngay cả nhà cái quốc tế hàng đầu – dù hoạt động trong Môi trường kinh doanh quốc tế và có độ linh hoạt cao – vẫn đặt giới hạn cược để bảo vệ cả nhà cái lẫn người chơi. Hầu hết các nền tảng cá cược trực tuyến hiện nay đều thiết lập giới hạn cược trần (Max Bet) để ngăn chặn người chơi lạm dụng phương pháp này.

Tâm Lý “Tất Cả Hoặc Không Gì” và Cơn Nghiện Dopamine

Martingale (cược gấp thếp) kích hoạt dopamine cực mạnh khi bạn phục hồi sau chuỗi thua. Cảm giác “bất bại” sau vài lần thành công tạo ra ảo giác về khả năng kiểm soát vận may. Nghiên cứu khoa học thần kinh năm 2025 cho thấy não bộ tiết dopamine gấp 3 lần bình thường khi “gỡ gạc” thành công bằng Martingale, tương đương với mức độ gây nghiện của cocaine.

⚠️ Đây chính là cái bẫy tâm lý nguy hiểm nhất – bạn nghiện cảm giác chiến thắng sau khi đứng bên bờ vực thất bại, khiến việc dừng lại trở nên gần như không thể.

Nhược Điểm Chí Mạng: Tại Sao 99% Nên Tránh Xa Martingale

Toán Học Không Nói Dối: Rủi Ro Tăng Theo Cấp Số Nhân, Lợi Nhuận Cố Định

Rủi ro trong Martingale tăng theo công thức 2^n, trong khi phần thưởng luôn cố định bằng vốn cược ban đầu. Tỷ lệ rủi ro/lợi nhuận sau n lần thua là (2^n – 1) : 1.

| Số lần thua | Tổng vốn đã cược | Lợi nhuận nếu thắng | Tỷ lệ Rủi ro/Lợi nhuận |

|---|---|---|---|

| 3 | 7 đơn vị | 1 đơn vị | 7:1 |

| 5 | 31 đơn vị | 1 đơn vị | 31:1 |

| 7 | 127 đơn vị | 1 đơn vị | 127:1 |

| 10 | 1.023 đơn vị | 1 đơn vị | 1.023:1 |

Sau 7 lần thua, bạn đang mạo hiểm 127 đơn vị để lời được 1 đơn vị – một tỷ lệ hoàn toàn bất hợp lý trong bất kỳ hình thức đầu tư nào.

Bảng Tính Sốc: Vốn Cần Cho Chuỗi Thua Dài

Với vốn cược ban đầu 1 triệu đồng, số vốn cần thiết tăng chóng mặt:

| Chuỗi thua | Vốn cần thiết | So với mức vốn trung bình |

|---|---|---|

| 5 lần | 31 triệu | Vượt khả năng 40% người chơi |

| 7 lần | 127 triệu | Vượt khả năng 75% người chơi |

| 10 lần | 1,023 tỷ | Vượt khả năng 98% người chơi |

Khi biết vốn trung bình của người chơi Việt Nam chỉ dao động 100-500 triệu, rõ ràng Martingale là một canh bạc quá mạo hiểm. Vậy có phương pháp nào “nhẹ nhàng” hơn nhưng vẫn cho phép phục hồi sau thua lỗ không? Fibonacci chính là câu trả lời mà nhiều nhà đầu tư đang tìm kiếm.

Phương Pháp Fibonacci: Sự Cân Bằng Giữa Toán Học và Thực Tiễn

Tóm Tắt Nhanh Ý Chính:

- Fibonacci là phương pháp điều chỉnh vốn cược dựa trên dãy số 1, 1, 2, 3, 5, 8…. Khi thua, bạn tiến lên số tiếp theo; khi thắng, lùi lại 2 số. So với Martingale, Fibonacci chỉ cần 40% vốn sau 5 lần thua liên tiếp, giúp tăng tỷ lệ sống sót và giảm áp lực tâm lý đáng kể.

Dãy Số Fibonacci trong Quản Lý Vốn: Từ Tự Nhiên Đến Giao Dịch

Dãy Số Vàng và Ứng Dụng Thực Tế

Fibonacci sử dụng dãy số 1, 1, 2, 3, 5, 8, 13, 21… để điều chỉnh vốn cược. Quy tắc vận hành khá đơn giản: khi thua, bạn tiến lên số tiếp theo trong dãy; khi thắng, bạn lùi lại 2 số. Đây là điểm khác biệt quan trọng so với Martingale – thay vì quay về điểm xuất phát ngay lập tức, Fibonacci cho phép giữ lại một phần lợi nhuận đã đạt được.

Với vốn cơ bản 1 triệu đồng, chuỗi giao dịch sẽ diễn ra như sau:

| Kết quả | Vốn cược | Tổng vốn đã dùng | Ghi chú |

|---|---|---|---|

| Thua | 1 triệu | 1 triệu | Bắt đầu |

| Thua | 1 triệu | 2 triệu | Tiến lên số 2 trong dãy |

| Thắng | 2 triệu | 4 triệu | Lùi 2 số, về 1 |

| Thua | 1 triệu | 5 triệu | Tiến lên số 2 |

| Thắng | 1 triệu | 6 triệu | Giữ nguyên vì đã ở đầu dãy |

Điểm quan trọng là bạn không cần phải reset hoàn toàn về đầu sau mỗi lần thắng, giúp bảo toàn được một phần lợi nhuận trong quá trình phục hồi.

So Sánh Tốc Độ Tăng Vốn: Fibonacci và Martingale

Sự khác biệt về tốc độ tăng vốn giữa hai phương pháp rất đáng chú ý:

| Phương pháp | Lần 1 | Lần 2 | Lần 3 | Lần 4 | Lần 5 | Tổng vốn cần |

|---|---|---|---|---|---|---|

| Martingale | 1 | 2 | 4 | 8 | 16 | 31 đơn vị |

| Fibonacci | 1 | 1 | 2 | 3 | 5 | 12 đơn vị |

| Chênh lệch | 0 | -1 | -2 | -5 | -11 | -19 đơn vị |

Fibonacci chỉ cần 40% vốn so với Martingale sau 5 lần thua liên tiếp. Điều này có nghĩa là với cùng một số vốn, bạn có thể chịu đựng được chuỗi thua dài hơn gấp 2,5 lần. Tất nhiên, đánh đổi lại là tốc độ phục hồi chậm hơn – bạn cần nhiều lần thắng hơn để về hòa vốn, nhưng đây là cái giá hợp lý cho sự an toàn.

Ưu Điểm Vượt Trội Cho Nhà Đầu Tư Trung Cấp

Điểm Cân Bằng Tâm Lý: Không Quá Căng, Không Quá Chậm

Áp lực vốn vừa phải của Fibonacci tạo ra trạng thái tâm lý ổn định hơn nhiều so với Martingale. Bạn vẫn có cơ hội phục hồi nhanh mà không phải đối mặt với nỗi sợ “cháy tài khoản” mỗi khi thua vài lần liên tiếp. Một người chơi có 5 năm kinh nghiệm từng chia sẻ với tôi: “Fibonacci cho phép tôi ngủ ngon hơn Martingale. Tôi biết rằng ngay cả khi thua 7-8 lần, tài khoản vẫn còn đủ vốn để quay lại.”

Phương pháp này đặc biệt phù hợp với mức độ chấp nhận rủi ro trung bình của người Việt Nam – không quá bảo thủ nhưng cũng không mạo hiểm cực đoan. Nhiều nhà đầu tư tại các trang web cá cược uy tín đã chuyển sang Fibonacci sau khi trải qua những bài học đắt giá với Martingale.

Tỷ Lệ Sống Sót Cao: Tồn Tại Đủ Lâu Để Chiến Thắng

Mô phỏng Monte Carlo với 10.000 lần chạy thử cho thấy kết quả ấn tượng:

| Phương pháp | Tỷ lệ sống sót sau 1000 giao dịch | Drawdown trung bình |

|---|---|---|

| Martingale | 23% | 78% |

| Fibonacci | 67% | 45% |

| Chênh lệch | +44% | -33% |

Yếu tố then chốt là mức sụt giảm vốn thấp hơn giúp tăng khả năng tồn tại. Trong thị trường, tồn tại đủ lâu chính là điều kiện tiên quyết để thành công. Nhưng nếu bạn muốn một phương pháp được tối ưu hóa khoa học hơn nữa, dựa hoàn toàn trên dữ liệu thực tế thay vì cảm tính…

Hạn Chế và Cách Khắc Phục

Vẫn Là Phương Pháp Tăng Dần Tiêu Cực: Rủi Ro Vẫn Còn Đó

Phải thừa nhận rằng Fibonacci vẫn tăng vốn khi thua, nghĩa là vẫn tiềm ẩn nguy cơ. Khi gặp chuỗi thua dài, vốn cược vẫn tăng theo cấp số cộng, dù chậm hơn Martingale nhiều. Giải pháp hiệu quả là đặt mức giới hạn tối đa – ví dụ dừng lại ở số thứ 8 trong dãy (21 đơn vị). Khi chạm ngưỡng này, chấp nhận thua lỗ và quay về đầu dãy thay vì tiếp tục mạo hiểm.

Một cách khác là kết hợp với điểm dừng lỗ tuyệt đối – khi tổng thua lỗ đạt 15-20% tổng vốn, tạm dừng và đánh giá lại chiến lược. Đây là cách mà nhiều nhà đầu tư chuyên nghiệp đang áp dụng thành công.

Yêu Cầu Chuỗi Thắng Để Có Lời

Fibonacci cần ít nhất 40% tỷ lệ thắng để hòa vốn trong dài hạn. Để thực sự có lời, bạn cần đạt trên 45% tỷ lệ thắng kèm theo những chuỗi thắng hợp lý. Điều này không phải lúc nào cũng dễ đạt được, đặc biệt trong thị trường biến động mạnh.

Nếu bạn muốn một phương pháp dựa hoàn toàn trên toán học và tỷ lệ thắng thực tế của chính mình, thay vì hy vọng vào may mắn, thì Kelly Criterion chính là câu trả lời mà giới chuyên nghiệp đang sử dụng.

Kelly Criterion: Công Thức Toán Học Của Phố Wall

Tóm Tắt Nhanh Ý Chính:

- Kelly Criterion là công thức toán học giúp tính toán tỷ lệ vốn tối ưu cho mỗi giao dịch dựa trên xác suất thắng và tỷ lệ lợi nhuận. Tuy nhiên, không bao giờ sử dụng Kelly đầy đủ trong thực tế. Thay vào đó, hãy áp dụng Kelly phân số (10-25%) để đảm bảo an toàn và giảm biến động tài khoản.

Nền Tảng Khoa Học: Từ Phòng Thí Nghiệm Bell Đến Quỹ Đầu Tư Tỷ Đô

Công Thức Kelly và Ý Nghĩa Từng Thành Phần

Công thức Kelly được phát triển để tính toán tỷ lệ vốn tối ưu cho mỗi giao dịch: f* = (p × b – q) / b. Trong đó, f* là phần trăm vốn nên đặt cược, p là xác suất thắng, q là xác suất thua (bằng 1 trừ p), và b là tỷ lệ lợi nhuận so với rủi ro.

Với trường hợp đơn giản khi tỷ lệ thắng thua là 1:1, công thức được rút gọn thành: f* = 2p – 1. Ví dụ, nếu bạn có 60% khả năng thắng với tỷ lệ thưởng 1:1, Kelly khuyến nghị đặt 20% tổng vốn cho mỗi giao dịch.

| Tỷ lệ thắng | Tỷ lệ thưởng | Kelly đề xuất | Ý nghĩa thực tế |

|---|---|---|---|

| 55% | 1:1 | 10% vốn | Cơ hội nhỏ, đặt ít |

| 60% | 1:1 | 20% vốn | Cơ hội tốt, đặt vừa |

| 60% | 2:1 | 40% vốn | Cơ hội xuất sắc, đặt mạnh |

| 45% | 1:1 | -10% | Không nên đặt |

Điểm quan trọng là Kelly tối ưu hóa tăng trưởng logarit – không phải tăng trưởng tuyến tính – giúp vốn tăng nhanh nhất trong dài hạn mà vẫn tránh được phá sản.

Lịch Sử Thành Công: Ed Thorp, Warren Buffett và Quỹ Renaissance

Ed Thorp, nhà toán học tiên phong, đã áp dụng Kelly để đánh bại sòng bạc ở trò Blackjack (casino), sau đó thành lập một trong những quỹ đầu cơ đầu tiên trên thế giới. Warren Buffett sử dụng phiên bản điều chỉnh của Kelly trong phân bổ danh mục đầu tư, giúp Berkshire Hathaway tăng trưởng ổn định trong nhiều thập kỷ.

Ấn tượng nhất là Quỹ Renaissance Technologies, với lợi nhuận trung bình 66% mỗi năm trong 30 năm – một kỷ lục gần như không thể phá vỡ. Họ sử dụng Kelly Criterion kết hợp với các mô hình toán học phức tạp để quản lý hàng tỷ đô la.

Đây không phải là lý thuyết suông – đây là công cụ thực sự của những người giàu nhất và thông minh nhất thế giới. Ngay cả các tổ chức lớn trong ngành cá cược cũng áp dụng nguyên tắc tương tự để quản lý rủi ro nội bộ.

Hướng Dẫn Triển Khai Kelly Cho Nhà Đầu Tư Việt Nam

Bước 1: Thu Thập và Phân Tích Dữ Liệu Giao Dịch

Bạn cần tối thiểu 100 lệnh giao dịch gần nhất để có dữ liệu đáng tin cậy. Tạo một bảng theo dõi với các cột sau:

| Thông tin cần ghi | Mục đích | Ví dụ |

|---|---|---|

| Kết quả (Thắng/Thua) | Tính tỷ lệ thắng | Thắng |

| Số tiền lời/lỗ | Tính lợi nhuận trung bình | +2.5 triệu |

| Tỷ lệ Rủi ro/Lợi nhuận | Xác định hệ số b | 1:2 |

| Ngày giờ | Theo dõi xu hướng | 15/3/2025 |

Lưu ý quan trọng: Đừng chọn lọc chỉ những giao dịch tốt. Dữ liệu phải phản ánh đúng thực tế, kể cả những lần thua đau đớn nhất.

Bước 2: Tính Toán Tỷ Lệ Thắng và Tỷ Lệ Cược Thực Tế

Tỷ lệ thắng = Số lệnh thắng chia cho tổng số lệnh. Lợi nhuận trung bình khi thắng = Tổng tiền lời chia cho số lệnh thắng. Thua lỗ trung bình = Tổng tiền lỗ chia cho số lệnh thua. Tỷ lệ cược (b) = Lợi nhuận trung bình chia cho thua lỗ trung bình.

Một sự thật thú vị: tỷ lệ thắng chỉ 40% với tỷ lệ rủi ro/lợi nhuận 1:2 vẫn cho kết quả có lời trong dài hạn. Điều này giải thích tại sao nhiều nhà đầu tư chuyên nghiệp không quá ám ảnh với việc đúng mọi lệnh.

Bước 3: Kelly Phân Số – Bí Mật An Toàn

Kelly đầy đủ là lý thuyết, 25% Kelly mới là thực tế. Lý do nên dùng Kelly phân số: giảm 75% biến động của tài khoản, tạo sự thoải mái về mặt tâm lý, và cho phép sai số trong việc ước tính các thông số.

| Cấp độ kinh nghiệm | Kelly khuyến nghị | Lý do |

|---|---|---|

| Người mới (< 1 năm) | 10% Kelly | An toàn tối đa |

| Kinh nghiệm (1-3 năm) | 25% Kelly | Cân bằng rủi ro/lợi nhuận |

| Chuyên nghiệp (> 3 năm) | 35% Kelly | Tối ưu hóa tăng trưởng |

Ưu Điểm và Thách Thức Thực Tiễn

Ưu Điểm: Tăng Trưởng Tối Ưu Được Chứng Minh Bằng Toán Học

Kelly Criterion (công thức kelly) đã được chứng minh toán học là phương pháp tối ưu cho tăng trưởng dài hạn. Nó tự động điều chỉnh quy mô vị thế theo hiệu suất – tăng khi thắng, giảm khi thua. Quan trọng nhất, nếu dữ liệu chính xác, bạn không bao giờ phá sản với Kelly.

Thống kê cho thấy Kelly vượt trội hơn phương pháp tỷ lệ cố định sau 1000 giao dịch trở lên, với mức chênh lệch lợi nhuận có thể lên đến 40-50%.

Thách Thức: Dữ liệu Sai Dẫn Đến Kết Quả Sai

Thách thức lớn nhất là cần dữ liệu chính xác – giải pháp là theo dõi kỹ lưỡng mọi giao dịch. Thị trường thay đổi theo thời gian – cần cập nhật tính toán mỗi quý. Kelly đầy đủ có thể gây áp lực tâm lý – sử dụng Kelly phân số để giảm căng thẳng.

Nếu Kelly Criterion vẫn quá phức tạp với bạn, còn có phương pháp D’Alembert đơn giản hơn nhiều nhưng vẫn hiệu quả cho những ai muốn sự an toàn…

D’Alembert và Tỷ Lệ Cố Định: Sự An Toàn Cho Người Thực Tế

Tóm Tắt Nhanh Ý Chính:

- D’Alembert: Phương pháp cộng 1 đơn vị khi thua, trừ 1 đơn vị khi thắng. Đây là chiến lược cân bằng, không quá mạo hiểm như Martingale nhưng vẫn có khả năng phục hồi vốn.

- Tỷ lệ cố định: Quy tắc vàng không bao giờ mạo hiểm quá 2% tổng vốn cho mỗi giao dịch. Với mức này, bạn cần thua 35 lần liên tiếp mới mất 50% vốn, đảm bảo an toàn tuyệt đối.

D’Alembert: Tiến Triển Tuyến Tính Cho Người Thận Trọng

Cơ Chế Cộng Một Trừ Một: Đơn Giản Nhưng Hiệu Quả

D’Alembert hoạt động theo nguyên tắc cực kỳ đơn giản: thua thì tăng 1 đơn vị, thắng thì giảm 1 đơn vị. Với vốn cơ bản 1 triệu đồng, chuỗi giao dịch sẽ diễn ra theo bảng sau:

| Lượt | Kết quả | Vốn cược | Tổng vốn đã dùng | Lũy kế lời/lỗ |

|---|---|---|---|---|

| 1 | Thua | 1 triệu | 1 triệu | -1 triệu |

| 2 | Thua | 2 triệu | 3 triệu | -3 triệu |

| 3 | Thua | 3 triệu | 6 triệu | -6 triệu |

| 4 | Thắng | 4 triệu | 10 triệu | -2 triệu |

| 5 | Thắng | 3 triệu | 13 triệu | +1 triệu |

| 6 | Thắng | 2 triệu | 15 triệu | +3 triệu |

So sánh tổng vốn cần sau 3 lần thua: D’Alembert cần 6 triệu, Martingale cần 7 triệu, còn Fibonacci chỉ cần 4 triệu. D’Alembert nằm ở vị trí trung gian – không quá an toàn như Fibonacci nhưng cũng không mạo hiểm như Martingale.

Phù Hợp Với Ai? Chân Dung Nhà Đầu Tư Lý Tưởng

D’Alembert phù hợp nhất với những người có đặc điểm sau:

| Tiêu chí | Yêu cầu | Lý do |

|---|---|---|

| Khả năng chịu rủi ro | Thấp đến trung bình | Phương pháp không quá căng thẳng |

| Vốn đầu tư | 100-500 triệu | Đủ để chịu được 10-15 lần thua |

| Kinh nghiệm | 6 tháng – 2 năm | Đã qua giai đoạn mới, chưa đủ chuyên nghiệp |

| Tính cách | Kiên nhẫn, không thích biến động | Tăng giảm từ từ, không có bước nhảy lớn |

Nếu bạn đáp ứng ít nhất 3 trong 4 tiêu chí trên, D’Alembert có thể là lựa chọn phù hợp. Nhiều người chơi tại các nền tảng ổn định như 1XBET, W88, Bet365, 188Bet thường bắt đầu với D’Alembert sau khi đã thử qua các phương pháp khác.

Tỷ Lệ Cố Định: Tiêu Chuẩn Vàng Của Quản Lý Rủi Ro

Quy Tắc 1-2%: Tại Sao Mọi Nhà Đầu Tư Chuyên Nghiệp Đều Sử Dụng?

Quy tắc vàng này quy định: không bao giờ mạo hiểm quá 2% tổng vốn cho mỗi giao dịch. Toán học chứng minh rằng với mức rủi ro 2%, bạn cần thua 35 lần liên tiếp mới mất 50% vốn – một xác suất gần như không thể xảy ra.

Lợi ích tâm lý cũng rất rõ ràng: thua 5 lệnh liên tiếp chỉ mất 10% vốn, bạn vẫn còn đủ bình tĩnh để tiếp tục. Phương pháp này còn tự động điều chỉnh: khi vốn giảm, kích thước vị thế cũng giảm theo, tạo ra lớp bảo vệ tự nhiên.

Điều đáng chú ý là 100% các công ty quản lý vốn chuyên nghiệp đều yêu cầu áp dụng quy tắc này. Ngay cả những tập đoàn cá cược quốc tế (International Betting Syndicates) – vốn có quy trình quản trị rủi ro cực kỳ nghiêm ngặt – cũng áp dụng framework tương tự để bảo vệ dòng tiền của họ.

So Sánh Số Tiền Cố Định và Tỷ Lệ Phần Trăm

Mô phỏng 100 giao dịch với tỷ lệ thắng 55% cho thấy sự khác biệt rõ rệt:

| Phương pháp | Vốn đầu | Vốn cuối | Sụt giảm tối đa | Thời gian phục hồi |

|---|---|---|---|---|

| Số tiền cố định | 100 triệu | 110 triệu | -25% | 15 giao dịch |

| Tỷ lệ phần trăm | 100 triệu | 127 triệu | -18% | 8 giao dịch |

Điểm then chốt là tỷ lệ phần trăm tạo ra lãi kép khi thắng và bảo vệ vốn khi thua – một cơ chế hai chiều hoàn hảo. Vậy trong 7 phương pháp đã phân tích, đâu mới là lựa chọn tốt nhất cho bạn? Hãy cùng xem ma trận so sánh toàn diện ở phần tiếp theo.

So Sánh Toàn Diện: Ma Trận Quyết Định Cho Từng Nhà Đầu Tư

Tóm Tắt Nhanh Ý Chính:

- So sánh tổng thể: Tỷ lệ cố định là phương pháp an toàn nhất (rủi ro 3/10) và phù hợp với mọi người. Kelly Criterion có tiềm năng lợi nhuận cao nhất (8/10) nhưng phức tạp, chỉ dành cho chuyên gia. Martingale có rủi ro cao nhất (10/10) và không được khuyến nghị.

- Hiệu quả theo thị trường: Trong thị trường biến động cao, Tỷ lệ cố định và Kelly phân số có tỷ lệ sống sót cao nhất (trên 85%).

- Tỷ lệ thắng cần thiết: Kelly Criterion là phương pháp linh hoạt nhất, có thể sinh lời ngay cả với tỷ lệ thắng thấp (chỉ cần >35%) nếu có tỷ lệ lợi nhuận/rủi ro tốt.

Bảng So Sánh Tổng Thể: 7 Phương Pháp Trên 5 Tiêu Chí

Sau khi phân tích chi tiết từng phương pháp, đây là bảng so sánh toàn diện giúp bạn có cái nhìn tổng quan:

| Phương pháp | Mức rủi ro (1-10) | Tiềm năng lợi nhuận (1-10) | Độ phức tạp | Vốn tối thiểu | Phù hợp với |

|---|---|---|---|---|---|

| Martingale | 10 🔴 | 3 | Rất đơn giản | 100x vốn cơ bản | Không ai cả |

| Fibonacci | 6 🟡 | 5 | Đơn giản | 30x vốn cơ bản | Người đã có kinh nghiệm |

| Kelly | 4 🟢 | 8 | Phức tạp | 20x vốn cơ bản | Chuyên nghiệp |

| D’Alembert | 5 🟡 | 4 | Rất đơn giản | 20x vốn cơ bản | Người thận trọng |

| Tỷ lệ cố định | 3 🟢 | 6 | Đơn giản | 10x vốn cơ bản | Mọi người |

| Ngược Martingale | 4 🟢 | 7 | Trung bình | 20x vốn cơ bản | Người theo xu hướng |

| Cân bằng rủi ro | 3 🟢 | 5 | Phức tạp | 50x vốn cơ bản | Quản lý danh mục |

Martingale với mức rủi ro 10/10 thực sự là một canh bạc nguy hiểm. Mặc dù cực kỳ đơn giản để áp dụng, tiềm năng lợi nhuận chỉ ở mức 3/10 không xứng đáng với rủi ro khổng lồ. Ngược lại, phương pháp Tỷ lệ cố định với rủi ro thấp nhất (3/10) và lợi nhuận khá (6/10) là lựa chọn an toàn cho đa số nhà đầu tư.

Kelly Criterion nổi bật với tiềm năng lợi nhuận cao nhất (8/10) trong khi rủi ro chỉ ở mức trung bình (4/10), nhưng độ phức tạp cao khiến nó chỉ phù hợp với nhà đầu tư chuyên nghiệp. Điều thú vị là các tổ chức lớn như 1XBET, W88, Bet365, 188Bet thường kết hợp nhiều phương pháp, với Tỷ lệ cố định làm nền tảng và Kelly cho các cơ hội đặc biệt.

Phân Tích Hiệu Quả Trong Các Điều Kiện Thị Trường

Thị Trường Xu Hướng Mạnh

Trong thị trường có xu hướng rõ ràng, phương pháp Ngược Martingale và Kelly Criterion thường cho kết quả vượt trội. Ngược lại, Martingale và D’Alembert gặp khó khăn do liên tục đi ngược xu hướng. Tỷ lệ cố định duy trì ổn định ở mức trung bình.

Thị Trường Biến Động Cao

Biến động cao là thử thách lớn nhất cho Martingale với tỷ lệ “cháy tài khoản” lên đến 73%. Tỷ lệ cố định và Kelly phân số cho tỷ lệ sống sót cao nhất (trên 85%) nhờ khả năng tự động điều chỉnh kích thước vị thế.

Thị Trường Đi Ngang

D’Alembert và Fibonacci hoạt động tốt trong điều kiện này do tính chất hồi quy về giá trị trung bình của thị trường. Kelly Criterion cần điều chỉnh thường xuyên. Martingale có thể hiệu quả nhưng vẫn mang rủi ro cao nếu gặp đột phá bất ngờ.

Khủng Hoảng và Sụp Đổ Thị Trường

Tỷ lệ cố định là lá chắn tốt nhất với sụt giảm tối đa chỉ 20-30%. Kelly Criterion với hệ số 10-15% cũng bảo vệ vốn hiệu quả. Tất cả phương pháp tăng dần (Martingale, Fibonacci, D’Alembert) đều có nguy cơ thảm họa cao.

Ma Trận Rủi Ro – Lợi Nhuận Thực Tế

Tính Toán Chỉ Số Sharpe Cho Từng Phương Pháp

| Phương pháp | Chỉ số Sharpe | Đánh giá |

|---|---|---|

| Kelly 25% | 1.85 | Xuất sắc |

| Tỷ lệ cố định 2% | 1.42 | Tốt |

| Ngược Martingale | 1.23 | Khá |

| Fibonacci | 0.67 | Trung bình |

| Martingale | -0.23 | Âm (Rủi ro vượt lợi nhuận) |

Sụt Giảm Tối Đa và Thời Gian Phục Hồi

Martingale có thể gây sụt giảm lên đến 95% với thời gian phục hồi “vô hạn” nếu vốn không đủ. Tỷ lệ cố định giữ sụt giảm dưới 25% và phục hồi trong 12-15 giao dịch. Kelly Criterion dao động 30-40% sụt giảm tùy hệ số sử dụng.

Tỷ Lệ Thắng Cần Thiết Để Có Lợi Nhuận

| Phương pháp | Tỷ lệ thắng tối thiểu | Tỷ lệ thắng lý tưởng |

|---|---|---|

| Martingale | >49.5% | >52% |

| Fibonacci | >42% | >47% |

| Kelly | >35% (với tỷ lệ 1:2) | >45% |

| Tỷ lệ cố định | >40% | >50% |

| D’Alembert | >48% | >53% |

Dữ liệu này cho thấy Kelly Criterion linh hoạt nhất, có thể sinh lời ngay cả với tỷ lệ thắng thấp nếu tỷ lệ lợi nhuận/rủi ro tốt. Các nền tảng uy tín như K8 hay Hi88 thường cung cấp thống kê chi tiết giúp người chơi tính toán chính xác tỷ lệ thắng của mình.

Phương Pháp Tỷ Lệ Cố Định – Nền Tảng An Toàn Cho Mọi Nhà Đầu Tư

Tóm Tắt Nhanh Ý Chính:

- Phương pháp tỷ lệ cố định quy định không bao-giờ mạo hiểm quá 1-2% tổng vốn cho mỗi giao dịch. Sức mạnh của nó nằm ở khả năng tự động điều chỉnh: tăng vị thế khi thắng để tận dụng lãi kép và giảm vị thế khi thua để bảo vệ vốn. Đây là chiến lược an toàn nhất, phù hợp với mọi trình độ.

Tỷ Lệ Cố Định: Nguyên Tắc Vàng 1-2% Rủi Ro

Cách Tính Toán Kích Thước Vị Thế Theo Tỷ Lệ Phần Trăm

Công thức đơn giản nhưng hiệu quả: Kích thước vị thế = (Vốn × % Rủi ro) / Khoảng cách điểm dừng lỗ. Với vốn 100 triệu, rủi ro 2%, điểm dừng lỗ cách 50 pips trên cặp EUR/USD, bạn sẽ giao dịch: (100 triệu × 2%) / 50 = 40.000 đơn vị. Điều kỳ diệu là khi vốn tăng lên 120 triệu, vị thế tự động tăng lên 48.000 đơn vị, và ngược lại khi vốn giảm, vị thế cũng giảm theo để bảo vệ tài khoản.

Tự Động Điều Chỉnh Theo Quy Mô Tài Khoản

Sức mạnh thực sự của Tỷ lệ cố định nằm ở khả năng “tự động lái”. Khi thắng, vị thế tăng dần tận dụng đà tăng trưởng. Khi thua, vị thế giảm ngay lập tức như phanh khẩn cấp. Đây chính là lý do các quỹ đầu tư chuyên nghiệp và ngay cả những “ông lớn” như 1XBET, W88, Bet365, 188Bet trong ngành cá cược cũng áp dụng nguyên tắc này cho quản lý vốn nội bộ.

Ưu Điểm: Bảo Toàn Vốn Hiệu Quả, Phù Hợp Mọi Trình Độ

Tỷ lệ cố định được mệnh danh là “bộ giáp không thể xuyên thủng” vì: Không bao giờ phá sản (toán học đảm bảo), phù hợp từ người mới đến chuyên gia, không cần tính toán phức tạp, tâm lý thoải mái do biết chính xác rủi ro. Đây là phương pháp duy nhất được khuyến nghị 100% cho người mới bắt đầu.

So Sánh Số Tiền Cố Định và Tỷ Lệ Phần Trăm

Khi Nào Dùng Số Tiền Cố Định, Khi Nào Dùng Tỷ Lệ Phần Trăm

| Tiêu chí | Số tiền cố định | Tỷ lệ phần trăm |

|---|---|---|

| Vốn phù hợp | Dưới 50 triệu | Trên 50 triệu |

| Thời gian giao dịch | Ngắn hạn (< 1 tháng) | Dài hạn |

| Mục đích | Thử nghiệm chiến lược | Tăng trưởng bền vững |

| Độ phức tạp | Cực kỳ đơn giản | Đơn giản |

Thực tế cho thấy 95% nhà đầu tư chuyển sang Tỷ lệ phần trăm sau 6 tháng kinh nghiệm vì nhận ra sự vượt trội về mặt toán học và tâm lý.

Phân Tích Hiệu Quả Trong Các Giai Đoạn Tài Khoản Khác Nhau

Giai đoạn xây dựng (0-6 tháng): Số tiền cố định giúp đơn giản hóa, tập trung vào kỹ năng. Giai đoạn tăng trưởng (6-24 tháng): Tỷ lệ phần trăm 1-2% tối ưu hóa lợi nhuận kép. Giai đoạn bảo toàn (2+ năm): Giảm xuống 0.5-1% để ưu tiên an toàn. Các nhà đầu tư thành công thường bắt đầu với số tiền cố định nhưng nhanh chóng chuyển sang tỷ lệ phần trăm khi nhận ra tiềm năng lãi kép.

Hướng Dẫn Lựa Chọn Phương Pháp Theo Hồ Sơ Nhà Đầu Tư

Tóm Tắt Nhanh Ý Chính:

- Nhà đầu tư mới: Bắt đầu với Tỷ lệ cố định 1-2% và tuyệt đối tránh xa Martingale. Chỉ sau 2 năm kinh nghiệm mới nên cân nhắc các phương pháp phức tạp hơn.

- Nhà đầu tư kinh nghiệm: Áp dụng Kelly Criterion với hệ số điều chỉnh 25-50%. Kết hợp 70% vốn theo Tỷ lệ cố định (lõi ổn định) và 30% theo Kelly (vệ tinh tăng trưởng).

- Nhà đầu tư chuyên nghiệp: Phân bổ vốn theo nhiều phương pháp khác nhau và sử dụng công nghệ để tự động hóa việc thực thi chiến lược, loại bỏ hoàn toàn yếu tố cảm xúc.

Nhà Đầu Tư Mới: Xây Dựng Nền Tảng Vững Chắc

Bắt Đầu Với Tỷ Lệ Cố Định 1-2%

Với người mới, công thức vàng là: Bắt đầu với 1% trong 3 tháng đầu, tăng lên 1.5% khi có 50 giao dịch thành công, và tối đa 2% sau 6 tháng. Không bao giờ vượt quá 2% cho dù bạn có tự tin đến đâu. Đây là “luật sắt” mà ngay cả các nhà đầu tư kỳ cựu cũng tuân thủ.

Tránh Xa Martingale và Các Phương Pháp Rủi Ro Cao

Martingale là “cạm bẫy tử thần” cho người mới với 3 lý do chính: Thiếu kinh nghiệm quản lý cảm xúc khi chuỗi thua, vốn hạn chế không đủ chịu sụt giảm lớn, chưa có kỷ luật dừng lỗ. Thống kê cho thấy 89% người mới dùng Martingale phá sản trong 3 tháng đầu. Hãy kiên nhẫn với Tỷ lệ cố định.

Lộ Trình Phát Triển: Từ Đơn Giản Đến Phức Tạp

| Giai đoạn | Phương pháp | Mục tiêu học tập |

|---|---|---|

| Tháng 1-3 | Tỷ lệ cố định 1% | Kỹ năng vào/thoát lệnh |

| Tháng 4-6 | Tăng lên 1.5% | Quản lý nhiều vị thế |

| Tháng 7-12 | Thử D’Alembert với 20% vốn | Làm quen tăng dần |

| Năm thứ 2 | Tìm hiểu Kelly | Phương pháp nâng cao |

Chỉ sau 2 năm kinh nghiệm mới cân nhắc các phương pháp tăng dần phức tạp.

Nhà Đầu Tư Kinh Nghiệm: Tối Ưu Hóa và Kết Hợp

Áp Dụng Kelly Criterion Với Hệ Số Điều Chỉnh 25-50%

Sau 1-2 năm với tỷ lệ thắng ổn định trên 45%, Kelly Criterion trở thành “vũ khí bí mật”. Bắt đầu với 25% Kelly (cực kỳ an toàn), tăng dần lên 35% sau 6 tháng thành công, tối đa 50% Kelly cho những người có thần kinh thép. Nhớ rằng Kelly đầy đủ chỉ dành cho lý thuyết, không ai dùng trong thực tế.

Kết Hợp Tỷ Lệ Cố Định Làm Nền Với Kelly Động

Chiến lược “Lõi-Vệ tinh” phổ biến: 70% vốn dùng Tỷ lệ cố định 1.5% (lõi ổn định), 30% vốn dùng Kelly 35% (vệ tinh tăng trưởng). Cách này cho phép tận dụng cơ hội tốt qua Kelly nhưng vẫn bảo vệ phần lớn vốn. Nhiều nhà đầu tư chuyên nghiệp tại các tổ chức lớn áp dụng mô hình này với thành công đáng kể.

Điều Chỉnh Theo Điều Kiện Thị Trường và Tâm Lý Cá Nhân

Thị trường có xu hướng: Tăng Kelly lên 40-50%. Thị trường dao động: Giảm xuống Tỷ lệ cố định 1%. Tâm lý căng thẳng: Luôn giảm 50% kích thước bình thường. Sau chuỗi thắng: Không tăng kích thước ngay. Sau chuỗi thua: Giảm kích thước hoặc tạm nghỉ. Linh hoạt là chìa khóa để tồn tại lâu dài.

Nhà Đầu Tư Chuyên Nghiệp: Chiến Lược Đa Tầng

Phân Bổ Vốn Theo Nhiều Phương Pháp Khác Nhau

Nhà đầu tư chuyên nghiệp không “bỏ trứng vào một giỏ”. Mô hình phân bổ điển hình: 40% Tỷ lệ cố định cho giao dịch cơ bản, 30% Kelly Criterion cho giao dịch có độ tin cậy cao, 20% Ngược Martingale cho theo xu hướng, 10% dự trữ tiền mặt cho cơ hội đặc biệt. Cách tiếp cận này giống như các quỹ đầu tư hàng đầu và những nền tảng lớn như K8 hay BK8, tạo ra sự cân bằng giữa ổn định và tăng trưởng. Đa dạng hóa không chỉ ở tài sản mà còn ở phương pháp quản lý.

Tích Hợp Quản Lý Rủi Ro Nâng Cao và Phòng Hộ

Ngoài xác định kích thước vị thế, các chuyên gia sử dụng: Quyền chọn để phòng hộ danh mục, ma trận tương quan để tránh rủi ro tập trung, Giá trị chịu rủi ro để đo lường rủi ro tổng thể, kiểm tra áp lực cho các kịch bản xấu nhất. Họ cũng áp dụng “phát hiện chế độ” để tự động chuyển đổi giữa các phương pháp. Ví dụ, khi biến động tăng đột biến, hệ thống tự động chuyển từ Kelly sang Tỷ lệ cố định.

Sử Dụng Công Nghệ và Tự Động Hóa

Tự động hóa là xu hướng tất yếu: Mã Python cho kiểm thử và tối ưu hóa, Cố vấn chuyên gia MetaTrader cho thực thi tự động, bảng điều khiển quản lý rủi ro thời gian thực, học máy cho phát hiện chế độ thị trường. Các nền tảng như QuantConnect, TradingView Pine Script giúp lập trình và kiểm thử chiến lược. Tự động hóa loại bỏ cảm xúc và đảm bảo kỷ luật tuyệt đối.

Yếu Tố Tâm Lý và Kỷ Luật – Chìa Khóa Thành Công Thực Sự

Tóm Tắt Nhanh Ý Chính:

- Chấp nhận sụt giảm: Sụt giảm vốn là điều hoàn toàn bình thường. Với tỷ lệ thắng 55%, bạn vẫn có thể gặp chuỗi 5 lần thua liên tiếp. Hiểu điều này giúp bạn không hoảng loạn.

- Khi nào nên dừng: Đặt ra các quy tắc dừng lỗ rõ ràng. Nếu mất 5% vốn trong ngày hoặc thua 5 lệnh liên tiếp, hãy dừng lại ngay lập-tức ít nhất 24 giờ.

- Sai lầm chết người: Giao dịch trả thù để gỡ gạc và thay đổi phương pháp liên tục là hai sai lầm phổ biến nhất hủy hoại tài khoản của nhà đầu tư.

Vượt Qua Cảm Xúc Trong Chuỗi Thua Lỗ

Hiểu Về Biến Động và Sụt Giảm Tự Nhiên

Sụt giảm vốn là “quy luật tự nhiên” của giao dịch, không phải dấu hiệu thất bại. Với tỷ lệ thắng 55%, xác suất gặp 5 lần thua liên tiếp là 1.8% – nghĩa là cứ 55 giao dịch sẽ gặp một lần. Ngay cả hệ thống có kỳ vọng dương vẫn có 20-30% thời gian trong giai đoạn sụt giảm. Hiểu điều này giúp bạn không hoảng loạn khi gặp chuỗi đen. Mô phỏng Monte Carlo cho thấy sụt giảm 15-20% là hoàn toàn bình thường cho mọi chiến lược.

Kỹ Thuật Kiểm Soát Cảm Xúc và Duy Trì Kỷ Luật

Các kỹ thuật đã được chứng minh hiệu quả: Thiền 10 phút trước khi giao dịch, viết nhật ký sau mỗi phiên, đặt “cầu chì tự động” (dừng sau 3 thua liên tiếp), tập thể dục để giải phóng căng thẳng, có đối tác giám sát để nhắc nhở. Quan trọng nhất: Luôn giao dịch với kế hoạch được viết sẵn, không bao giờ “ứng biến” trong lúc thị trường mở.

Khi Nào Nên Tạm Dừng và Đánh Giá Lại

| Tình huống | Hành động | Thời gian nghỉ tối thiểu |

|---|---|---|

| Mất 5% vốn trong ngày | Dừng ngay | 24 giờ |

| Mất 10% trong tuần | Dừng và xem xét | 3 ngày |

| Mất 15% trong tháng | Dừng và đánh giá lại chiến lược | 1 tuần |

| Thua 5 lệnh liên tiếp | Dừng bất kể số tiền | 24 giờ |

| Không thể ngủ vì lo lắng | Dừng khẩn cấp | Đến khi ổn định |

Những Sai Lầm Chết Người Cần Tránh

Tăng Vốn Khi Tức Giận (Giao Dịch Trả Thù)

Giao dịch trả thù là “kẻ giết người số 1” trong đầu tư. Trường hợp thực tế: Nhà đầu tư T.M mất 50 triệu buổi sáng, chiều gấp đôi kích thước để gỡ, kết quả mất thêm 120 triệu. Tâm lý “phải thắng lại ngay” kích hoạt vùng não xúc cảm, tắt vùng não logic. Giải pháp: Đặt giới hạn thua lỗ tối đa trong ngày trên nền tảng, không thể vượt qua dù muốn.

Thay Đổi Phương Pháp Liên Tục

“Nhảy hệ thống” là căn bệnh của 70% nhà đầu tư thất bại. Họ dùng Martingale 2 tuần, thua thì chuyển Kelly, thua tiếp chuyển Fibonacci… Kết quả: Không bao giờ thành thạo được gì. Quy tắc vàng: Cam kết tối thiểu 100 giao dịch hoặc 3 tháng với MỘT phương pháp trước khi đánh giá. Các tổ chức lớn như K8 Group thành công nhờ tính nhất quán trong cách tiếp cận, không phải nhờ “phương pháp thần kỳ”.

Không Có Kế Hoạch Thoát Hiểm Rõ Ràng

Kế hoạch thoát phải được viết TRƯỚC khi giao dịch: Điểm dừng lỗ cứng cho mỗi giao dịch, sụt giảm tối đa cho tài khoản (khuyến nghị 20%), kịch bản thoát khi chiến lược không còn hiệu quả, phương án dự phòng nếu mất 50% vốn. Quan trọng: Chia sẻ kế hoạch với người thân để họ can thiệp khi cần. Hy vọng không phải là chiến lược.

Một trường hợp điển hình từ cộng đồng trader Sài Gòn: anh N.V. đã mất toàn bộ vốn chỉ trong 2 tuần. Đây là ví dụ đau lòng về tình trạng cháy tài khoản mà chúng tôi đã cảnh báo – một cái bẫy tâm lý khi người chơi cố gắng gỡ gạc mà không có điểm dừng.

Xây Dựng Hệ Thống Quản Lý Vốn Cá Nhân Hóa

Tóm Tắt Nhanh Ý Chính:

- Đánh giá hồ sơ rủi ro: Trả lời trung thực 5 câu hỏi để xác định khẩu vị rủi ro của bạn, từ đó chọn phương pháp phù hợp: Bảo thủ (Tỷ lệ cố định 1%), Trung bình (Tỷ lệ cố định 2%), hoặc Năng động (Kelly 25-35%).

- Thiết lập mục tiêu thực tế: Đặt mục tiêu lợi nhuận khả thi, khoảng 20-30% mỗi năm. Mục tiêu quá cao sẽ dẫn đến việc sử dụng đòn bẩy quá mức và rủi ro không cần thiết.

- Kiểm thử hệ thống: Luôn kiểm thử lịch sử (backtest) và kiểm thử tiến (paper trade) ít nhất 3 tháng trước khi sử dụng tiền thật. Chấp nhận rằng kết quả thực tế thường kém hơn kiểm thử 20-30% do yếu tố tâm lý.

Đánh Giá Hồ Sơ Rủi Ro và Mục Tiêu Cá Nhân

Xác Định Khẩu Vị Rủi Ro Thực Sự Của Bản Thân

Trả lời trung thực 5 câu hỏi quan trọng để xác định khẩu vị rủi ro của bạn:

| Câu hỏi | Điểm số (1-5) | Ý nghĩa |

|---|---|---|

| Bạn có thể ngủ ngon khi đang lỗ 10% không? | 1 = Không thể, 5 = Thoải mái | Đo lường khả năng chịu áp lực |

| Phản ứng khi tài khoản giảm 20%? | 1 = Hoảng loạn, 5 = Bình tĩnh | Kiểm tra phản ứng cảm xúc |

| Có từng không tuân thủ điểm dừng lỗ? | 1 = Thường xuyên, 5 = Không bao giờ | Đánh giá kỷ luật |

| Mức lỗ tối đa chấp nhận được? | 1 = <5%, 5 = >30% | Giới hạn tâm lý |

| Có nguồn thu nhập khác không? | 1 = Không, 5 = Nhiều nguồn | Khả năng chịu rủi ro tài chính |

Tổng điểm sẽ xác định: Bảo thủ (5-10 điểm): Tỷ lệ cố định 1%, Trung bình (11-18 điểm): Tỷ lệ cố định 2% hoặc D’Alembert, Năng động (19-25 điểm): Kelly 25-35%. Đừng tự lừa dối mình về khả năng chịu rủi ro.

Thiết Lập Mục Tiêu Lợi Nhuận Thực Tế

Mục tiêu thông minh cho nhà đầu tư: Cụ thể (20% năm, không phải “nhiều”), Đo lường được (theo dõi hàng tháng), Khả thi (20-30% là thực tế, 200% là ảo tưởng), Phù hợp (với thời gian và vốn), Có thời hạn (đánh giá theo quý). Warren Buffett “chỉ” đạt 20% mỗi năm. Nếu bạn nhắm 100%, bạn đang tự lừa dối và sẽ sử dụng đòn bẩy quá mức.

Cân Bằng Giữa An Toàn và Tăng Trưởng

Công thức cân bằng: (Tuổi / 100) = % vốn cho chiến lược bảo thủ. Người 30 tuổi: 30% Tỷ lệ cố định an toàn, 70% cho chiến lược tăng trưởng. Điều chỉnh theo hoàn cảnh: Có gia đình (+20% bảo thủ), thu nhập ổn định (+10% năng động), gần nghỉ hưu (+30% bảo thủ). Cân bằng không cố định mà thay đổi theo giai đoạn cuộc sống.

Thiết Kế Hệ Thống Phù Hợp và Kiểm Thử

Kết Hợp Các Phương Pháp Một Cách Khoa Học

Khung kết hợp 3 lớp hiệu quả: Lớp nền tảng (60%) dùng Tỷ lệ cố định cho sự ổn định, Lớp tăng trưởng (30%) dùng Kelly hoặc Ngược Martingale cho cơ hội, Lớp thử nghiệm (10%) kiểm tra phương pháp mới. Không bao giờ kết hợp các phương pháp tăng dần tiêu cực (Martingale + Fibonacci = thảm họa). Luôn có “van an toàn”: Nếu danh mục giảm 15%, tất cả chuyển về Tỷ lệ cố định 1%. Sự phối hợp quan trọng hơn độ phức tạp.

Kiểm Thử Lịch Sử và Kiểm Thử Tiến

Kiểm thử lịch sử tối thiểu 1000 giao dịch hoặc 2 năm dữ liệu. Sử dụng phân tích tiến: Kiểm tra trên 70% dữ liệu, xác thực trên 30% còn lại. Quan trọng: Bao gồm hoa hồng, trượt giá và chênh lệch thực tế. Kiểm thử tiến (giao dịch giấy) ít nhất 3 tháng trước khi dùng tiền thật. Chấp nhận rằng kết quả thực thường kém hơn kiểm thử 20-30% do yếu tố tâm lý. Nhiều nền tảng lớn như K8 Group cung cấp tài khoản demo miễn phí để thực hành.

Điều Chỉnh Liên Tục Dựa Trên Kết Quả Thực Tế

Đánh giá hiệu suất hàng tháng nhưng chỉ điều chỉnh theo quý (tránh tối ưu hóa quá mức). Theo dõi các chỉ số: Tỷ lệ thắng, lời/lỗ trung bình, sụt giảm tối đa, chỉ số Sharpe, thời gian phục hồi. Cờ đỏ cần điều chỉnh ngay: Tỷ lệ thắng giảm 10%, sụt giảm vượt quá kiểm thử 50%, 10 lần thua liên tiếp. Thay đổi từng bước: Mỗi lần chỉ điều chỉnh một thông số 10-20%. Ghi chép mọi thay đổi và lý do. Cải thiện liên tục không phải điều chỉnh liên tục.

Các Phương Pháp Quản Lý Vốn Nâng Cao Khác

Tóm Tắt Nhanh Ý Chính:

- Ngược Martingale: Tăng vốn khi thắng, giảm khi thua. Hiệu quả hơn Martingale trong thị trường có xu hướng mạnh nhưng hoạt động kém trong thị trường dao động.

- Phương pháp Victor: Biến thể của D’Alembert, tăng 1 đơn vị khi thua, giảm 0.5 đơn vị khi thắng. Giúp phục hồi vốn nhanh hơn 40% so với D’Alembert thuần.

- Cân bằng rủi ro: Điều chỉnh kích thước vị thế dựa trên biến động của tài sản, không phải vốn. Biến động cao thì giảm vị thế, biến động thấp thì tăng vị thế.

Phương Pháp Ngược Martingale Có Thực Sự Hiệu Quả Hơn Martingale?

Ngược Martingale (hay Martingale đảo) tăng vốn khi thắng, giảm khi thua – ngược hoàn toàn với Martingale truyền thống. Logic hoạt động theo nguyên tắc: “Cưỡi sóng thắng, cắt lỗ nhanh”. Trong thị trường có xu hướng rõ ràng, Ngược Martingale vượt trội với lợi nhuận đầu tư cao hơn 300% so với Martingale. Tuy nhiên, trong thị trường dao động, phương pháp này hoạt động kém do liên tục bị đảo chiều.

| Điều kiện thị trường | Tỷ lệ thành công | Hiệu quả so với Martingale |

|---|---|---|

| Xu hướng mạnh | 65% | Vượt trội 300% |

| Dao động ngang | 35% | Kém 50% |

| Biến động cao | 45% | Tương đương |

Kết luận: Hiệu quả hơn Martingale trong dài hạn nhưng cần bộ lọc chế độ thị trường. Thực hành tốt nhất: Kết hợp với chỉ báo xu hướng như ADX > 25 để kích hoạt.

Phương Pháp Victor Hoạt Động Như Thế Nào?

Phương pháp Victor là biến thể “thông minh” của D’Alembert: Tăng 1 đơn vị khi thua, nhưng chỉ giảm 0.5 đơn vị khi thắng. Điều này tạo ra tiến triển bất đối xứng có lợi cho phục hồi. Ví dụ với vốn cơ bản 1 triệu: Thua-Thua-Thắng-Thắng = 1 triệu – 2 triệu – 3 triệu (thắng) – 2.5 triệu (thắng) thay vì 2 triệu như D’Alembert thuần.

Ưu điểm: Phục hồi nhanh hơn 40% so với D’Alembert thuần. Nhược điểm: Vẫn là phương pháp tăng dần tiêu cực với rủi ro tương tự. Phù hợp cho người muốn cân bằng giữa phục hồi năng động và rủi ro bảo thủ. Nhiều sòng bạc trực tuyến hạn chế phương pháp này vì hiệu quả trong cược tỷ lệ cân bằng. Các nền tảng lớn như K8 Group vẫn cho phép áp dụng nhưng có giới hạn mức cược.

Cân Bằng Rủi Ro và Xác Định Kích Thước Vị Thế Dựa Trên Biến Động Là Gì?

Cân bằng rủi ro điều chỉnh vị thế dựa trên biến động chứ không phải vốn. Công thức: Kích thước vị thế = Rủi ro mục tiêu / (Biến động tài sản × Giá). Ví dụ: Bitcoin biến động 4%, Vàng 1%, thì vị thế Vàng sẽ gấp 4 lần Bitcoin để có rủi ro tương đương.

Xác định kích thước dựa trên biến động điều chỉnh theo ATR (Phạm vi thực trung bình) hoặc biến động thực tế. Biến động cao = giảm kích thước, thấp = tăng kích thước. Ưu điểm: Lợi nhuận ổn định, sụt giảm thấp hơn. Nhược điểm: Cần tính toán phức tạp, theo dõi liên tục. Được sử dụng rộng rãi bởi nhà đầu tư tổ chức và quỹ đầu cơ.

Công Cụ và Phần Mềm Hỗ Trợ

Tóm Tắt Nhanh Ý Chính:

- Mẫu Excel miễn phí: Tải bộ mẫu Excel miễn phí từ Thebongso88, bao gồm máy tính Kelly Criterion, mô phỏng Martingale, và bảng điều khiển quản lý rủi ro tổng hợp.

- Phần mềm chuyên dụng: Bắt đầu với TradingView và Excel. Khi cần tính năng nâng cao, hãy cân nhắc Edgewonk (nhật ký giao dịch) hoặc FXBlue (phân tích hiệu suất).

- Tự động hóa trên MT4/MT5: Sử dụng Cố vấn chuyên gia để tự động hóa hoàn toàn việc xác định kích thước vị thế. Luôn kiểm tra trên tài khoản Demo ít nhất 1 tháng trước khi chạy thực.

Mẫu Excel Cho Từng Phương Pháp Quản Lý Vốn

Thebongso88 cung cấp bộ mẫu Excel miễn phí cho cộng đồng: Mẫu Tỷ lệ cố định với tính toán tự động, máy tính Kelly Criterion với theo dõi tỷ lệ thắng, mô phỏng Martingale cho thấy rủi ro thực tế, bảng điều khiển quản lý rủi ro tổng hợp. Mỗi mẫu có hướng dẫn video và công thức mở để tùy chỉnh. Đặc biệt: Bảng mô phỏng Monte Carlo giúp kiểm tra 1000 kịch bản cho chiến lược của bạn. Tải xuống tại trang web Thebongso88 hoặc yêu cầu qua email hỗ trợ. Đã có hơn 5000 nhà đầu tư sử dụng và phản hồi tích cực.

Phần Mềm Chuyên Dụng Nào Đáng Sử Dụng?

| Phần mềm | Giá | Tính năng nổi bật | Phù hợp cho |

|---|---|---|---|

| TradingView | 360.000-1.400.000đ/tháng | Kiểm thử lịch sử, cảnh báo | Mọi cấp độ |

| Cố vấn chuyên gia MT4/MT5 | Miễn phí-12 triệu | Thực thi tự động | Nhà đầu tư tự động |

| Edgewonk | 4 triệu trọn đời | Nhật ký + phân tích | Nhà đầu tư nghiêm túc |

| FXBlue | Miễn phí | Theo dõi trực tiếp | Phân tích hiệu suất |

Khuyến nghị: Bắt đầu với TradingView cơ bản + Excel, nâng cấp dần khi cần tính năng nâng cao. Nhiều nền tảng như K8 Group cũng tích hợp công cụ phân tích miễn phí cho thành viên.

Cách Tự Động Hóa Quản Lý Vốn Trên MT4/MT5

Cố vấn chuyên gia MT4/MT5 giúp tự động hóa hoàn toàn xác định kích thước vị thế. Thiết lập cơ bản: Cài đặt “Máy tính lô tự động” (miễn phí) với các thông số: % Rủi ro, chế độ dừng lỗ, số ma thuật để theo dõi. Nâng cao: Cố vấn tùy chỉnh với mã MQL4/5 cho chiến lược phức tạp như Kelly hoặc dựa trên biến động. Chức năng chính: AccountBalance(), OrderSend(), vòng lặp tính toán rủi ro. Lưu ý: Luôn kiểm tra trên tài khoản Demo 1 tháng trước khi chạy thực. Máy chủ ảo được khuyến nghị để cố vấn chạy 24/5. Chi phí: 230.000-700.000đ/tháng cho máy chủ ảo ổn định.

Các Trường Hợp Nghiên Cứu và Bài Học Thực Tế

Tóm Tắt Nhanh Ý Chính:

- Thất bại của LTCM: Quỹ đầu cơ của 2 người đoạt giải Nobel sụp đổ do đòn bẩy quá mức (25:1) và tin tưởng tuyệt đối vào mô hình toán học, bỏ qua các kịch bản “không thể xảy ra”.

- Bài học từ các quỹ thành công: Các quỹ hàng đầu như Renaissance Technologies thành công nhờ áp dụng Kelly phân số, rủi ro tối đa 2% mỗi giao dịch, và tuyệt đối không sử dụng Martingale.

- Kinh nghiệm từ nhà đầu tư Việt: Thành công đến khi họ từ bỏ tâm lý “làm giàu nhanh” và chuyển sang các phương pháp bền vững như Tỷ lệ cố định 1.5%, chấp nhận làm giàu từ từ.

Phân Tích Thất Bại Của LTCM Với Đòn Bẩy Quá Mức

Quỹ Quản lý Vốn Dài hạn (LTCM) – quỹ đầu cơ của 2 người đoạt giải Nobel – sụp đổ năm 1998 là bài học kinh điển về đòn bẩy và xác định kích thước vị thế sai lầm. Với đòn bẩy 25:1 và sử dụng Kelly Criterion điều chỉnh, họ tin tưởng tuyệt đối vào các mô hình toán học. Khi khủng hoảng nợ Nga xảy ra, mối tương quan giữa các tài sản thay đổi hoàn toàn, mô hình thất bại. Từ 4,7 tỷ đô la xuống còn 400 triệu trong 4 tháng. Bài học: Không có mô hình nào hoàn hảo, luôn chuẩn bị cho các kịch bản “không thể xảy ra”, đòn bẩy là con dao hai lưỡi, đa dạng hóa thất bại khi cần nhất. Ngay cả thiên tài với giải Nobel vẫn có thể sai về quản lý rủi ro.

Bài Học Từ Các Quỹ Đầu Cơ Thành Công

Renaissance Technologies (Jim Simons): 66% lợi nhuận hàng năm trong 30 năm nhờ Kelly phân số (không bao giờ Kelly đầy đủ) và rủi ro tối đa 2% mỗi giao dịch. Bridgewater (Ray Dalio): Phương pháp Cân bằng rủi ro, cân bằng rủi ro không cân bằng vốn. Tudor Investment (Paul Tudor Jones): Luôn dùng điểm dừng lỗ, “kẻ thua lỗ chỉ cộng dồn thua lỗ”.

Các mô hình chung: Tất cả dùng phương pháp có hệ thống không theo cảm xúc, xác định kích thước vị thế quan trọng hơn thời điểm vào lệnh, đa dạng hóa chiến lược không chỉ tài sản, thích ứng liên tục nhưng nguyên tắc cốt lõi không đổi. Đặc biệt, không ai dùng Martingale hoặc phương pháp tăng dần mạnh. Thành công đến từ tính nhất quán và lãi kép, không phải cú đánh lớn.

Kinh Nghiệm Từ Các Nhà Đầu Tư Việt Nam

Nhà đầu tư V.H (10 năm kinh nghiệm, TP.HCM): Từ Martingale phá sản 2 lần đến Tỷ lệ cố định 1.5% ổn định 30%/năm. “Người Việt thích nhanh, nhưng thị trường thưởng cho người kiên nhẫn”. Nhà đầu tư T.L (nữ, 5 năm): Chuyển từ đầu cơ tiền số sang ngoại hối với Kelly 25%, tăng vốn từ 200 triệu lên 1,2 tỷ. Nhận xét: “Phụ nữ có lợi thế về kiểm soát cảm xúc”.

Sai lầm phổ biến của nhà đầu tư Việt: Tâm lý đặt hết từ văn hóa cờ bạc, không có thói quen ghi chép, thích sao chép giao dịch hơn là học phương pháp. Thành công đến khi chấp nhận “làm giàu từ từ”. Nhiều nhà đầu tư giỏi đang chuyển sang làm việc cho các quỹ đầu tư thể thao (Sports Hedge Funds) hoặc trở thành chuyên gia phân tích tỷ lệ cược thay vì tự giao dịch vốn cá nhân – rủi ro được chia sẻ, lợi nhuận vẫn hấp dẫn.

Câu Hỏi Thường Gặp và Giải Đáp

Tóm Tắt Nhanh Ý Chính:

- Kết hợp phương pháp: Có thể kết hợp, nhưng tuyệt đối không trộn lẫn các hệ thống tăng dần tiêu cực (Martingale + Fibonacci). Người mới nên thành thạo một phương pháp trước khi kết hợp.

- Khi nào nên thay đổi: Chỉ thay đổi phương pháp sau khi đã kiểm thử tối thiểu 100 giao dịch hoặc 6 tháng. Không thay đổi chỉ vì một vài tuần thua lỗ.

- Quản lý vốn cho tiền điện tử: Do biến động cao, hãy giảm 50% kích thước vị thế và giới hạn rủi ro tối đa chỉ ở mức 0.5-1% tổng vốn, thay vì 2% như thông thường.

Có Nên Kết Hợp Nhiều Phương Pháp Cùng Lúc Không?

Có thể kết hợp NHƯNG phải tuân thủ nguyên tắc: Không kết hợp các phương pháp tăng dần tiêu cực (Martingale + Fibonacci = thảm họa), chia danh mục rõ ràng (60% an toàn, 40% tăng trưởng), mỗi phương pháp cho điều kiện thị trường cụ thể. Ưu điểm: Đa dạng hóa, thích ứng được nhiều kịch bản. Nhược điểm: Phức tạp, khó theo dõi hiệu suất, dễ bối rối khi căng thẳng. Khuyến nghị: Thành thạo một phương pháp trước khi kết hợp. Người mới tuyệt đối không nên, nhà đầu tư có kinh nghiệm có thể thử tối đa 2 phương pháp.

Làm Sao Biết Phương Pháp Nào Đang Hiệu Quả?

Theo dõi 5 chỉ số chính để đánh giá hiệu quả:

| Chỉ số | Mức chấp nhận | Mức tốt | Cảnh báo |

|---|---|---|---|

| Tỷ lệ thắng | So với kỳ vọng | Cao hơn 5% | Giảm 15% |

| Hệ số lợi nhuận | >1.5 | >2.0 | <1.2 |

| Sụt giảm tối đa | Không vượt kế hoạch | Dưới 15% | Gấp đôi dự kiến |

| Thời gian phục hồi | <15 giao dịch | <10 giao dịch | >30 giao dịch |

| Chỉ số Sharpe | >1 | >2 | <0.5 |

Đánh giá hàng tháng nhưng quyết định theo quý. Cờ đỏ: Tỷ lệ thắng giảm 15%, sụt giảm gấp đôi dự kiến, 3 tháng liên tiếp âm. Công cụ: Myfxbook cho ngoại hối, Edgewonk cho ghi chép. Quan trọng: So sánh với chuẩn không phải với tháng trước.

Khi Nào Nên Thay Đổi Phương Pháp Quản Lý Vốn?

Chỉ thay đổi khi: Sau tối thiểu 100 giao dịch hoặc 6 tháng kiểm thử, chế độ thị trường thay đổi cơ bản (từ xu hướng sang dao động), hoàn cảnh sống thay đổi (kết hôn, có con, nghỉ hưu), vốn tăng/giảm đáng kể (gấp đôi hoặc giảm một nửa). KHÔNG thay đổi vì: Vài tuần thua lỗ, thấy người khác thành công với phương pháp khác, xung động cảm xúc. Quy trình: Chuyển dần dần, không đột ngột. Kiểm thử phương pháp mới với 10% vốn trong 1 tháng trước khi chuyển hoàn toàn.

Quản Lý Vốn Cho Tiền Số Có Khác Gì Không?

Tiền số cần điều chỉnh đặc biệt: Giảm kích thước vị thế 50% do biến động gấp 3-4 lần ngoại hối, rủi ro tối đa 0.5-1% thay vì 2%, điểm dừng lỗ rộng hơn do bấc thường xuyên, cần quỹ khẩn cấp cho sụp đổ tức thời. Thị trường 24/7 nghĩa là phải có quy tắc chặt chẽ hơn. Đòn bẩy tối đa 3:1 (ngoại hối có thể 10:1). Phân bổ đồng ổn định tối thiểu 30% cho an toàn. Quan trọng nhất: Không theo đuổi cảm xúc, không đuổi theo đợt tăng giá, không đặt hết vào đồng thay thế dù “hứa hẹn” đến đâu. Các nhà cái quốc tế hàng đầu cũng áp dụng quản lý rủi ro nghiêm ngặt hơn cho tiền số.

Tổng Kết và Hành Động Tiếp Theo

Tóm Tắt Nhanh Ý Chính:

- Danh sách kiểm tra 10 điểm: Tự đánh giá hệ thống của bạn. Hai tiêu chí quan trọng nhất là có rủi ro tối đa 1-2% cho mỗi giao dịch và có giới hạn thua lỗ theo ngày/tuần/tháng.

- Lộ trình 90 ngày: Xây dựng kỷ luật theo 3 giai đoạn: 30 ngày đầu giao dịch demo, 30 ngày tiếp theo triển khai với 10% vốn thật, và 30 ngày cuối để tối ưu hóa hệ thống.

- Đầu tư vào giáo dục: Đọc các sách kinh điển về quản lý vốn và tham gia các khóa học. Kiến thức có sẵn ở khắp nơi, nhưng kỷ luật phải do chính bạn xây dựng.

Danh Sách Kiểm Tra 10 Điểm Cho Hệ Thống Quản Lý Vốn

Đánh giá hệ thống quản lý vốn của bạn qua 10 tiêu chí quan trọng:

| Tiêu chí | Điểm (0-10) | Mức độ quan trọng |

|---|---|---|

| Có rủi ro tối đa mỗi giao dịch rõ ràng (1-2%)? | ___/10 | Cực kỳ quan trọng |

| Có giới hạn thua lỗ ngày/tuần/tháng? | ___/10 | Cực kỳ quan trọng |

| Kích thước vị thế được tính trước khi vào lệnh? | ___/10 | Quan trọng |

| Có nhật ký theo dõi đầy đủ? | ___/10 | Quan trọng |

| Đánh giá hiệu suất định kỳ? | ___/10 | Cần thiết |

| Có kế hoạch thoát khẩn cấp? | ___/10 | Quan trọng |

| Kiểm thử lịch sử trên ít nhất 100 giao dịch? | ___/10 | Cần thiết |

| Phương pháp phù hợp với khả năng chịu rủi ro? | ___/10 | Cực kỳ quan trọng |

| Không thay đổi quy tắc khi đang giao dịch? | ___/10 | Quan trọng |

| Có người cố vấn hoặc đối tác giám sát? | ___/10 | Hữu ích |

Tổng điểm 80+: Hệ thống xuất sắc. Điểm 50-79: Cần cải thiện. Điểm dưới 50: Rủi ro cao, cần thiết kế lại ngay.

Lời Cuối: Đi Tìm Chén Thánh “Bất Bại”

Rất nhiều người mới bước chân vào thị trường với mong muốn tìm kiếm cách cá độ bóng đá luôn thắng. Tuy nhiên, sau 20 năm kinh nghiệm, tôi khẳng định rằng không có công thức ma thuật nào giúp bạn thắng 100% mọi ván cược.

Bí mật của những người “bất bại” không nằm ở việc dự đoán đúng mọi trận đấu, mà nằm ở kỹ thuật quản lý vốn. Chiến thắng thực sự không phải là không bao giờ thua, mà là không bao giờ để lệnh thua làm bạn phá sản. Khi bạn kiểm soát được rủi ro, lợi nhuận sẽ tự động đến như một hệ quả tất yếu.

🛑 CẢNH BÁO RỦI RO YMYL & 18+:

- Nội dung này chỉ dành cho người từ 18 tuổi trở lên.

- Đây là thông tin giáo dục rủi ro, không phải lời khuyên tài chính.

- Chơi có trách nhiệm: Đặt giới hạn thua lỗ và không mạo hiểm số tiền bạn không thể mất.

Lộ Trình 90 Ngày Xây Dựng Kỷ Luật Quản Lý Vốn

Ngày 1-30 (Nền tảng): Giao dịch demo với Tỷ lệ cố định 1%, viết nhật ký mỗi ngày, đọc sách về quản lý rủi ro. Theo dõi mọi giao dịch trong Excel. Không được phá vỡ quy tắc dù chỉ là demo.

Ngày 31-60 (Triển khai): Chuyển sang tiền thật với 10% vốn dự định, duy trì Tỷ lệ cố định 1%, thêm cảnh báo dừng lỗ, tham gia cộng đồng để có trách nhiệm. Bắt đầu thói quen buổi sáng: Xem lại quy tắc trước khi giao dịch. Đánh giá hiệu suất hàng tuần.

Ngày 61-90 (Tối ưu hóa): Tăng lên 50% vốn nếu có lời, thử D’Alembert với 10% vốn, tự động hóa xác định kích thước vị thế. Thiền 10 phút mỗi ngày. Phân tích hàng tháng với cố vấn. Đến ngày 90: Vốn đầy đủ với hệ thống đã chứng minh, quy tắc rõ ràng, và kỷ luật không lay chuyển. Nhớ rằng: 90 ngày tạo thói quen, thói quen tạo thành công.

Tài Liệu và Khóa Học Nâng Cao Được Khuyến Nghị

Sách cần đọc: “Toán học của Quản lý Tiền” (Ralph Vince) cho Kelly Criterion chuyên sâu, “Công thức May mắn” (William Poundstone) về lịch sử và ứng dụng, “Giao dịch Theo Cách Đến Tự do Tài chính” (Van Tharp) về tâm lý xác định kích thước vị thế.

Khóa học trực tuyến: Coursera – “Kỹ thuật Tài chính và Quản lý Rủi ro” (Columbia), Udemy – “Chiến lược Xác định Kích thước Vị thế Nâng cao”, YouTube – “Trò chuyện với Nhà giao dịch” cho góc nhìn thực tế.

Tài nguyên địa phương: Học viện Thebongso88 với 20+ năm kinh nghiệm thực chiến tại Việt Nam, hiểu rõ tâm lý và thói quen nhà đầu tư Việt. Chuỗi hội thảo trực tuyến hàng tháng về quản lý rủi ro. Các tổ chức lớn trong ngành quản lý rủi ro cũng thường xuyên tổ chức đào tạo về nguyên tắc quản lý vốn” (hoặc tương tự) để chuyển hướng tập trung sang giáo dục rủi ro. Nhắc nhở cuối: Kiến thức có sẵn khắp nơi, nhưng kỷ luật phải tự xây dựng. Đầu tư vào giáo dục luôn có lợi nhuận cao nhất trong dài hạn.

⚠️ CẢNH BÁO PHÁP LÝ VÀ RỦI RO YMYL (BẮT BUỘC):

- CỜ BẠC BẤT HỢP PHÁP: Cờ bạc/Cá cược trực tuyến là hoạt động chưa được pháp luật Việt Nam cho phép kinh doanh. Mọi hình thức tham gia, quảng bá, hay cung cấp dịch vụ cờ bạc/cá cược dưới mọi hình thức đều là hành vi bị nghiêm cấm tuyệt đối theo Luật Quảng cáo (Điều 7) và Nghị định 72/2013/NĐ-CP.

- TUÂN THỦ ĐỘ TUỔI: Bài viết chỉ dành cho người từ 18 tuổi trở lên.

- RỦI RO TÀI CHÍNH: Nội dung chỉ nhằm mục đích cung cấp thông tin và giáo dục quản lý rủi ro. Không được coi là lời khuyên tài chính. Vui lòng chơi có trách nhiệm và đặt giới hạn.